Presentan ETFs spot de Ethereum mientras la demanda de ETH en 30 días se vuelve inflacionaria

Los gigantes financieros ARK Investment Management y la firma fintech suiza 21Shares se han unido para solicitar ETF de Ethereum al contado, con el objetivo de ampliar el acceso más allá de Bitcoin y liderar vías de inversión innovadoras.

Mientras tanto, Ethereum se encuentra navegando en aguas desconocidas ya que la actividad en la cadena se ve afectada durante un verano cripto notablemente tranquilo, lo que lleva a un giro inflacionario inesperado.

Finalmente, las bolsas de valores tradicionales, incluido el London Stock Exchange Group, están explorando formas de integrar las criptomonedas en sus plataformas, a pesar de los desafíos regulatorios y las preocupaciones de reputación que continúan surgiendo.

- Los ETF spot de Ethereum son presentados por gigantes financieros

- El giro inflacionario de Ether cuando el tranquilo verano provoca una caída en la actividad de la cadena

- La bolsa de valores tradicional allana el camino para la integración de blockchain

Los ETF spot de Ethereum son presentados por gigantes financieros

Al unirse con la firma fintech suiza 21Shares, ARK Investment Management ha presentado una solicitud ante la Comisión de Bolsa y Valores (SEC) para el lanzamiento de un fondo cotizado en bolsa (ETF) dedicado a Ethereum (ETH), la segunda criptomoneda más grande por capitalización de mercado, siguiendo a Bitcoin.

El mercado de criptomonedas está evolucionando rápidamente, y estos actores de la industria están comprometidos a liderar vehículos de inversión innovadores y regulados que faciliten el acceso conveniente a Ethereum para los inversores.

Sin embargo, ARK Investment Management no estuvo solo en su búsqueda de un ETF de Ethereum.

VanEck, un destacado gestor de inversiones, también se unió a la carrera la semana pasada para lanzar un ETF centrado en la segunda criptomoneda más grande.

Estos desarrollos se producen tras el exitoso recurso de Grayscale Investments contra una decisión de la SEC que inicialmente negó su oferta para lanzar los primeros ETF de Bitcoin al contado en Estados Unidos.

Un panel de jueces federales dictaminó que la SEC había actuado de manera arbitraria y caprichosa en su rechazo, especialmente dado su aprobación previa de ETF que mantenían contratos futuros de Bitcoin, como el ProShares Bitcoin Strategy (BITO) ETF.

La SEC ahora enfrenta una decisión, que se espera para mediados de octubre, sobre si desafiar este fallo o encontrar caminos alternativos para llevar el ETF de Bitcoin al mercado.

En agosto, varias empresas de gestión de fondos también buscaron la aprobación para fondos centrados en futuros de Ether, con una posible aprobación anticipada para octubre.

La anticipación en torno a los nuevos ETF de Ethereum al contado provocó brevemente un aumento en el precio de Ether la semana pasada, empujándolo más del 10%. Sin embargo, tras los anuncios de ARK Invest-21Shares y VanEck, el precio de Ether se ha estabilizado alrededor de la marca de $1,630.

Mientras que el aumento en las solicitudes de ETF de criptomonedas ha generado optimismo con respecto a un acceso más fácil para asesores financieros e inversores institucionales, la SEC conserva la opción de retrasar su decisión final sobre las aplicaciones de fondos de Ether varias veces.

La fecha límite final probablemente caerá en mayo del año siguiente. Hasta ahora, la comisión no ha proporcionado ningún comentario oficial sobre el asunto.

El giro inflacionario de Ether cuando el tranquilo verano provoca una caída en la actividad de la cadena

Ethereum está lidiando con un cambio significativo en la dinámica ya que la actividad en la cadena ha disminuido durante un verano cripto particularmente tranquilo. La caída en la actividad en la cadena ha dado lugar a un período inflacionario inesperado.

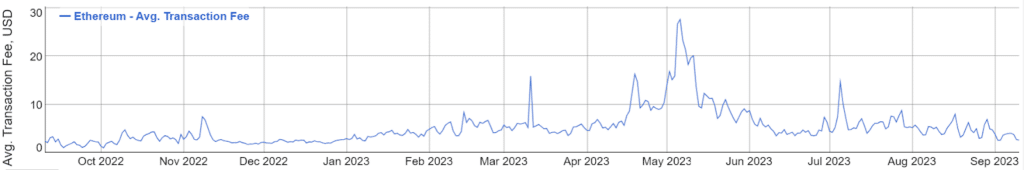

Los datos de Bit Info Charts indican que los usuarios de Ethereum han visto caer las tarifas de transacción a niveles vistos por última vez en enero.

Las transferencias de tokens simples actualmente cuestan a los usuarios menos de $2.60, con una tarifa de gas promedio de solo 9 gwei, lo que marca una partida considerable de las tarifas exorbitantes vistas durante el auge de DeFi.

Este descenso en la actividad en la cadena se alinea estrechamente con la caída en el mercado de NFT, que había sido una fuerza impulsora detrás de la popularidad de Ethereum.

Según DappRadar, el volumen de negociación mensual combinado de NFT en todas las redes ha experimentado una caída asombrosa del 70% desde marzo, ahora se sitúa en $559 millones.

Asimismo, los DEX registraron sus volúmenes de negociación mensuales más bajos desde diciembre de 2020 en agosto, según informó The Block.

Todo esto combinado ha tenido un impacto profundo en la tasa de quema de Ethereum.

La red Ethereum introdujo un mecanismo de quema con la activación de EIP-1559 en agosto de 2021, con el objetivo de reducir el suministro total de Ether.

Este mecanismo eliminó permanentemente ETH de la circulación al utilizarlo como tarifas de transacción base. Tras la transición a Proof of Stake en septiembre del año pasado, la tasa de emisión de Ethereum se había reducido en aproximadamente un 90%, lo que llevó a expectativas de una reducción constante en el suministro circulante.

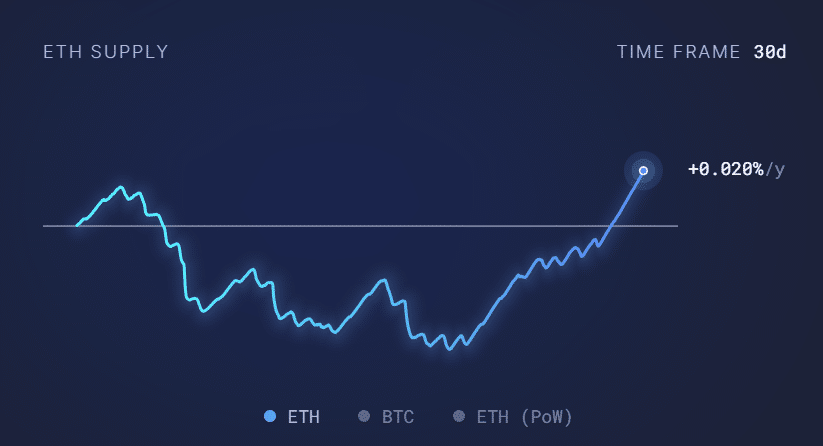

Desde un pico de 120.53 millones de ETH en octubre de 2022, el suministro había disminuido gradualmente a 120.43 millones a fines de abril. La tasa de quema había aumentado durante la fiebre del comercio de memecoins basado en DEX, incinerando un asombroso 182,600 ETH, que representaba el 60% de todo el Ether destruido, entre el 18 de abril y el 1 de junio.

Sin embargo, el ecosistema de Ethereum ha alcanzado una meseta en los últimos meses, lo que ha provocado un sorprendente cambio de tendencia en el suministro de Ether.

Según los datos de Ultra Sound Money, en los últimos 30 días, se han emitido 65,522 ETH en comparación con 63,520 ETH que han sido quemados, lo que ha vuelto inflacionaria la oferta de ETH una vez más.

Las bolsas de valores tradicionales allanan el camino para la integración de criptoactivos

El Grupo de la Bolsa de Valores de Londres (LSEG.U.K.) ha confirmado oficialmente que está explorando activamente el desarrollo de un mercado digital integral diseñado para agilizar los procesos de captación y transferencia de capital.

Según una entrevista con el Financial Times, la exploración ha estado en marcha durante aproximadamente un año, y la bolsa ahora ha llegado a un punto crucial en el que pretende seguir adelante.

Sin embargo, la LSE no está sola en este esfuerzo.

Intercontinental Exchange (ICE), el operador de la Bolsa de Valores de Nueva York, se aventuró en el espacio cripto al escindir Bakkt (BKKT) como su filial en 2021.

Bakkt se centra principalmente en soluciones de custodia de criptoactivos, pero también ha incursionado en la tokenización a través de asociaciones con Mastercard (MA) para ofrecer recompensas y puntos de lealtad tokenizados. En abril del mismo año, ICE también adquirió Apex, una bolsa de criptomonedas.

Patrick Moley, un analista de Piper Sandler, señaló que el CEO de ICE, Jeffrey Sprecher, siempre ha reconocido el potencial en el espacio cripto pero ha sido cauteloso al asociar el nombre de ICE directamente con criptoactivos.

Este enfoque cauteloso refleja los desafíos regulatorios y las preocupaciones sobre la reputación que rodean a las criptomonedas en los Estados Unidos.

La ambigüedad regulatoria sigue siendo un obstáculo significativo para las bolsas tradicionales que buscan integrarse con la industria cripto. Si bien reconocen el potencial de ingresos de la tecnología blockchain y la tokenización, persisten las preocupaciones con respecto a la reputación volátil del mercado cripto.

«Las bolsas están esperando una mayor claridad regulatoria», dice Moley.

No obstante, estas bolsas avanzan de manera constante.

Nasdaq (NDAQ), por ejemplo, está buscando la aprobación para listar un fondo cotizado en bolsa de Bitcoin patrocinado por BlackRock, siempre que las autoridades regulatorias otorguen su consentimiento. Nasdaq también ha explorado servicios de custodia de criptoactivos y ha expandido su presencia en activos digitales a través de asociaciones, como proporcionar el motor de emparejamiento para la bolsa de criptoactivos Bitstamp.

Del mismo modo, Cboe Global Markets (CBOE), un jugador importante en Chicago, actualmente tiene seis solicitudes pendientes para alojar dicho fondo.

«Las bolsas tienen la capacidad tecnológica para establecer la infraestructura necesaria para la tokenización y el comercio de activos. Sin embargo, sin la claridad regulatoria en torno a los activos digitales, la adopción significativa de activos tokenizados podría seguir siendo esquiva», enfatiza Moley.

A medida que las bolsas de valores tradicionales continúan explorando oportunidades en la industria de criptomonedas, enfrentan un panorama complejo de desafíos regulatorios y evolución del mercado. Sin embargo, su interés en los activos digitales refleja la creciente importancia de las criptomonedas en el ecosistema financiero más amplio.

Para mantenerte actualizado sobre todo lo relacionado con las criptomonedas, puedes dar me gusta a Xcoins en Facebook y seguirnos en Twitter, Instagram y LinkedIn.